14.3. ISSQN - Imposto sobre Serviços de Qualquer Natureza

14.3. Imposto Sobre Serviços de Qualquer Natureza (ISSQN)

14.3.1. Aspectos gerais

Segundo o artigo 156, III da CF/88 o ISS, imposto de competência municipal, incidirá sobre serviços de qualquer natureza, ressalvados os serviços de comunicação e de transporte intermunicipal e interestadual (que, como vimos, estão no campo de incidência do ICMS).

Conforme a Lei Complementar nº 116/2003 que regulamenta o ISS, o imposto não incide sobre:

- As exportações de serviços para o exterior do País;

- A prestação de serviços em relação de emprego, dos trabalhadores avulsos, dos diretores e membros de conselho consultivo ou de conselho fiscal de sociedades e fundações, bem como dos sócios-gerentes e dos gerentes-delegados;

- O valor intermediado no mercado de títulos e valores mobiliários, o valor dos depósitos bancários, o principal, juros e acréscimos moratórios relativos a operações de crédito realizadas por instituições financeiras.

14.3.2. Fato gerador

Acerca do fato gerador do ISS, vejamos o que nos ensina o artigo 1º da LC 116/2003:

Art. 1º O Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, tem como fato gerador a prestação de serviços constantes da lista anexa, ainda que esses não se constituam como atividade preponderante do prestador.

§ 1º O imposto incide também sobre o serviço proveniente do exterior do País ou cuja prestação se tenha iniciado no exterior do País.

§ 2º Ressalvadas as exceções expressas na lista anexa, os serviços nela mencionados não ficam sujeitos ao Imposto Sobre Operações Relativas à Circulação de Mercadorias e Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS, ainda que sua prestação envolva fornecimento de mercadorias.

§ 3º O imposto de que trata esta Lei Complementar incide ainda sobre os serviços prestados mediante a utilização de bens e serviços públicos explorados economicamente mediante autorização, permissão ou concessão, com o pagamento de tarifa, preço ou pedágio pelo usuário final do serviço.

§ 4º A incidência do imposto não depende da denominação dada ao serviço prestado. (Grifos nossos)

14.3.3. Base de cálculo

Segundo o artigo 7º da LC 116/2003, a base de cálculo do ISS é o preço do serviço. Importante destacar que a alíquota mínima do ISS será de 2% (LC 116/2003, Art. 8º)

14.3.4. Contribuinte

De acordo com o artigo 5º da LC 116/2003, contribuinte é o prestador do serviço.

14.3.5. Lançamento

Uma vez que cabe ao sujeito passivo, a cada fato gerador, calcular o montante do tributo devido e antecipar o pagamento para que, posteriormente, o Fisco verifique a regularidade, resta evidenciado o lançamento por homologação. Ainda, o imposto está sujeito aos princípios da legalidade, da anterioridade anual e da nonagesimal.

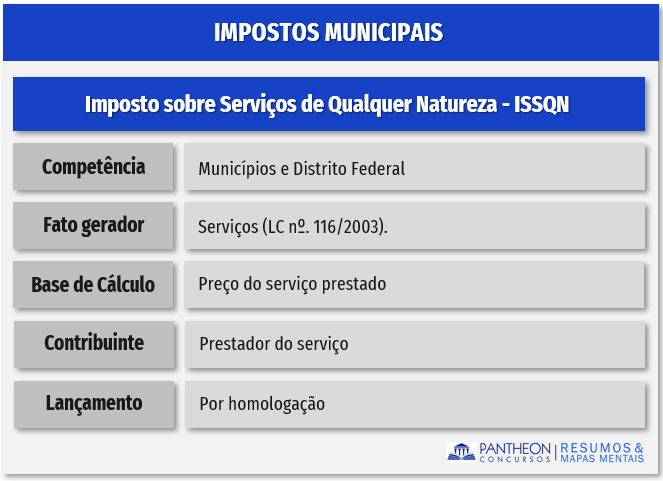

14.3.6. Quadro resumo

Como cai na prova?

1 - (FGV – OAB – XXXV Exame / 2022) A sociedade empresária ABC Ltda. foi criada em janeiro de 2020 e estabelecida no município Alfa. É especializada em recauchutagem de pneus, atividade na qual o cliente entrega os pneus do seu automóvel ao estabelecimento para que esses passem por um complexo processo de recuperação da borracha e de sua forma (raspagem, colagem, vulcanização etc.), transformando o pneu velho e desgastado em um pneu novo para uso do respectivo cliente em seu automóvel.

Antes de iniciar suas atividades, ainda na fase de regularização fiscal, você é chamado(a) para emitir parecer sobre qual imposto incidirá naquela operação.

Diante desse cenário, incidirá

A) o Imposto sobre Serviços (ISS), uma vez que a atividade da sociedade empresária é realizada por encomenda do proprietário do automóvel, dono dos pneus.

B) o Imposto sobre Circulação de Mercadorias e Serviços (ICMS), uma vez que, na operação descrita, os pneus são considerados mercadorias.

C) o Imposto sobre Produtos Industrializados (IPI), uma vez que, na operação descrita, há um processo de industrialização na recauchutagem dos pneus, na espécie transformação.

D) o Imposto sobre Circulação de Mercadorias e Serviços (ICMS), uma vez que, nessa operação, os pneus são considerados mercadorias, acrescido do Imposto sobre Produtos Industrializados (IPI), uma vez que há um processo de industrialização na operação.

Comentários:

O art. 1º da Lei Complementar nº 116/2003 estabelece que: “o Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, tem como fato gerador a prestação de serviços constantes da lista anexa, ainda que esses não se constituam como atividade preponderante do prestador.” Considerando que a sociedade empresária ABC Ltda. presta serviços de recauchutagem de pneus (item 14.04 da lista anexa da LC 116/2009) incidirá o ISS.

Gabarito: letra A

2 - (FGV – OAB – XXXIV Exame / 2022) O Município X, desejando fomentar os pequenos negócios de tinturaria e lavanderia na cidade (item 14.10 da lista anexa à Lei Complementar 116/2003), editou, em 2018, Lei Ordinária que fixou a alíquota do Imposto sobre Serviços (ISS) em 1,5% sobre o preço desses serviços.

Diante desse cenário, assinale a afirmativa correta.

A) A referida alíquota de ISS não poderia ser fixada por lei ordinária, mas sim por lei complementar municipal.

B) A referida alíquota de ISS foi fixada sobre base de cálculo equivocada, pois não deveria incidir sobre o preço do serviço.

C) A referida alíquota de ISS não viola a alíquota mínima geral de ISS estabelecida em lei complementar federal, pois os serviços de tinturaria e lavanderia constituem uma das hipóteses de exceção à regra geral de alíquota mínima.

D) A referida alíquota de ISS viola a alíquota mínima geral de ISS estabelecida em lei complementar federal.

Comentários:

Questão simples que cobra o entendimento da LC 116/03 (A Lei Complementar que regula o ISS). Vejamos: Art. 8º-A. A alíquota mínima do Imposto sobre Serviços de Qualquer Natureza é de 2% (dois por cento).

Desta forma, lei que fixou a alíquota do Imposto sobre Serviços (ISS) em 1,5% violou a alíquota mínima geral de ISS estabelecida em lei complementar federal.

Gabarito: letra D