5.1. Legislação tributária

5.1. Legislação tributária

Quando estudamos o tema “legislação tributária” no que envolve todas as normas legais que versem sobre tributos. No nosso ordenamento jurídico, este assunto está distribuído entre as leis, os tratados e convenções internacionais, os decretos e as normas complementares.

Além disso, de acordo com o art. 96 do CTN, a expressão "legislação tributária" compreende as leis, os tratados e as convenções internacionais, os decretos e as normas complementares que versem, no todo ou em parte, sobre tributos e relações jurídicas a eles pertinentes. Vamos estudar um a um pessoal?

5.1.1. Leis e medidas provisórias

Lei (em sentido estrito)

A legislação tributária está, como dissemos, distribuída entre diversas normas. Uma delas é a lei. Sobre ela, o art. 97, inciso I do CTN dispões que somente a lei pode estabelecer:

1. A instituição de tributos, ou a sua extinção;

2. A majoração de tributos, ou sua redução;

3. A definição do fato gerador da obrigação tributária principal;

4. A fixação de alíquota do tributo e da sua base de cálculo;

5. A cominação de penalidades para as ações ou omissões contrárias a seus dispositivos, ou para outras infrações nela definidas;

6. As hipóteses de exclusão, suspensão e extinção de créditos tributários, ou de dispensa ou redução de penalidades.

Por consequência, o legislador fica impedido, por exemplo, de instituir tributos por decreto.

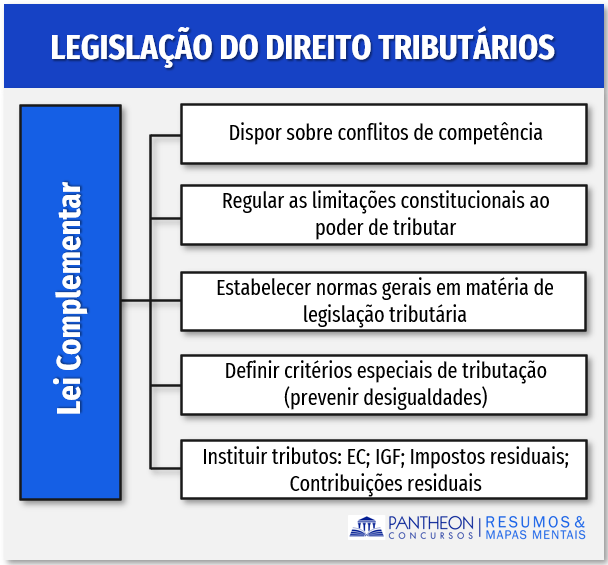

5.1.2. Lei Complementar

No que tange à utilização da lei complementar no âmbito da legislação tributária, é imprescindível, para fins de prova da OAB, prestarmos atenção ao disposto no artigo 146 da CF/88.

Art. 146. Cabe à lei complementar:

I - dispor sobre conflitos de competência, em matéria tributária, entre a União, os Estados, o Distrito Federal e os Municípios;

II - regular as limitações constitucionais ao poder de tributar;

III - estabelecer normas gerais em matéria de legislação tributária, especialmente sobre:

a) definição de tributos e de suas espécies, bem como, em relação aos impostos discriminados nesta Constituição, a dos respectivos fatos geradores, bases de cálculo e contribuintes;

b) obrigação, lançamento, crédito, prescrição e decadência tributários;

c) adequado tratamento tributário ao ato cooperativo praticado pelas sociedades cooperativas.

d) definição de tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte, inclusive regimes especiais ou simplificados no caso do imposto previsto no art. 155, II, das contribuições previstas no art. 195, I e §§ 12 e 13, e da contribuição a que se refere o art. 239.

De forma sistematizada, cabe unicamente à lei complementar:

1. Dispor sobre conflitos de competência, em matéria tributária, entre a União, os Estados, o Distrito Federal e os Municípios;

2. Regular as limitações constitucionais ao poder de tributar;

3. Estabelecer normas gerais em matéria de legislação tributária, especialmente sobre:

a) definição de tributos e de suas espécies, bem como, em relação aos impostos discriminados nesta Constituição, a dos respectivos fatos geradores, bases de cálculo e contribuintes;

b) obrigação, lançamento, crédito, prescrição e decadência tributários;

c) adequado tratamento tributário ao ato cooperativo praticado pelas sociedades cooperativas.

d) definição de tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte.

Importante! A FGV costuma colocar em prova outros diplomas legais como sendo aptos a dispor sobre os temas acima. Portanto muita atenção!!

O art. 146-A da CF estabelece que: “Lei complementar poderá estabelecer critérios especiais de tributação, com o objetivo de prevenir desequilíbrios da concorrência, sem prejuízo da competência de a União, por lei, estabelecer normas de igual objetivo”.

A CF ainda determina que alguns tributos serão instituídos apenas por lei complementar:

- Empréstimo compulsório (art. 148, incisos I e II, CF)

- Imposto sobre grandes fortunas (art. 153, inciso VII, CF)

- Impostos residuais (art. 154, inciso I, CF)

- Contribuições residuais (art. 195, § 4º, CF c/c art. 154, inciso I, CF)

Em síntese:

Como cai na prova?

1 - (FGV – OAB – XXXI Exame / 2020) Uma lei ordinária federal tratava de direitos do beneficiário de pensão previdenciária e também previa norma que ampliava, para 10 anos, o prazo decadencial para o lançamento dos créditos tributários referentes a uma contribuição previdenciária federal.

A respeito da ampliação de prazo, assinale a afirmativa correta.

A) É inválida, pois, em razão do caráter nacional das contribuições previdenciárias federais, somente poderia ser veiculada por Resolução do Senado Federal.

B) É inválida, pois somente poderia ser veiculada por Lei Complementar.

C) É válida, pois o CTN prevê a possibilidade de que o prazo geral de 5 anos, nele previsto para a Fazenda Pública constituir o crédito tributário, seja ampliado por meio de Lei Ordinária Específica.

D) É válida, por existir expressa previsão constitucional, específica para contribuições de seguridade social, autorizando a alteração de prazo de constituição do crédito tributário por Lei Ordinária.

Comentários:

Assuntos relacionados à legislação tributária, especificamente ao tema decadência no âmbito tributário, é restrito apenas à lei complementar. Vejamos o que nos ensina o art. 146 da CF/88:

Art. 146. Cabe à lei complementar:

III - estabelecer normas gerais em matéria de legislação tributária, especialmente sobre:

b) obrigação, lançamento, crédito, prescrição e decadência tributários; (Grifo nosso).

Diante do exposto, a ampliação deste prazo decadencial exposto no caput da questão é inválida, pois somente poderia ser veiculada por Lei Complementar.

Gabarito: Letra B

2 - (FGV – OAB – XXVIII Exame / 2019) A União, por meio de lei ordinária, instituiu nova contribuição social (nova fonte de custeio) para financiamento da seguridade social. Para tanto, adotou, além da não cumulatividade, fato gerador e base de cálculo distintos dos discriminados na Constituição da República.

A referida lei foi publicada em 1º de outubro de 2018, com entrada em vigor em 1º de fevereiro de 2019, determinando, como data de vencimento da contribuição, o dia 1º de março de 2019.

A pessoa jurídica XYZ não realizou o pagamento, razão pela qual, em 10 de março de 2019, foi aconselhada, por seu(sua) advogado(a), a propor uma ação Declaratória de Inexistência de Relação Jurídica, em face da União.

Assinale a opção que indica o fundamento que poderá ser alegado para contestar a nova contribuição.

A) Ela somente poderia ser instituída por meio de Lei Complementar.

B) Ela violou o princípio da anterioridade anual.

C) Ela violou o princípio da anterioridade nonagesimal.

D) Ela somente poderia ser instituída por Emenda Constitucional.

Comentários:

Vejamos o que nos ensina o artigo 195 da CF/88, especificamente seu § 4º:

Art. 195. A seguridade social será financiada por toda a sociedade, de forma direta e indireta, nos termos da lei, mediante recursos provenientes dos orçamentos da União, dos Estados, do Distrito Federal e dos Municípios, e das seguintes contribuições sociais: (...)

§ 4º A lei poderá instituir outras fontes destinadas a garantir a manutenção ou expansão da seguridade social, obedecido o disposto no art. 154, I.

Agora vejamos o supracitado artigo 154, inciso I da CF/88:

Art. 154. A União poderá instituir:

I - mediante lei complementar, impostos não previstos no artigo anterior, desde que sejam não-cumulativos e não tenham fato gerador ou base de cálculo próprios dos discriminados nesta Constituição; (...)

Desta forma, em relação à nova contribuição, a alternativa ser assinalada é: Ela somente poderia ser instituída por meio de Lei Complementar.

Gabarito: letra A

3 - (FGV – OAB – XX Exame / 2016) O Estado Alfa institui, por meio de lei complementar, uma taxa pela prestação de serviço público específico e divisível. Posteriormente a alíquota e a base de cálculo da taxa vêm a ser modificadas por meio de lei ordinária, que as mantém em patamares compatíveis com a natureza do tributo e do serviço público prestado.

A lei ordinária em questão é

A) integralmente inválida, pois lei ordinária não pode alterar lei complementar.

B) parcialmente válida – apenas no que concerne à alteração da base de cálculo, pois a modificação da alíquota só seria possível por meio de lei complementar.

C) parcialmente válida – apenas no que concerne à alteração da alíquota, pois a modificação da base de cálculo só seria possível por meio de lei complementar.

D) integralmente válida, pois a matéria por ela disciplinada não é constitucionalmente reservada à lei complementar.

Comentários:

União, os Estados, o Distrito Federal e os Municípios poderão instituir taxas (art. 145, inciso II, CF). A instituição da taxa não é matéria reservada à Lei Complementar, bem como, a fixação de alíquota da taxa e de sua base de cálculo, far-se-á mediante lei (art. 97, inciso IV, CTN).

Observação: a Constituição Federal determina que alguns tributos serão instituídos apenas por lei complementar:

- Empréstimo compulsório (art. 148, incisos I e II, CF)

- Imposto sobre grandes fortunas (art. 153, inciso VII, CF)

- Impostos residuais (art. 154, inciso I, CF)

- Contribuições residuais (art. 195, § 4º, CF c/c art. 154, inciso I, CF)

Logo, resta correta a assertiva que afirma que lei ordinária em questão é: integralmente válida, pois a matéria por ela disciplinada não é constitucionalmente reservada à lei complementar.

Gabarito: letra D

4 - (FGV – OAB – Exame de Ordem Unificado / 2011) Conforme a Constituição Federal, o veículo legislativo adequado para dispor sobre conflitos de competência entre os entes políticos em matéria tributária é a

A) medida provisória.

B) lei complementar.

C) emenda constitucional.

D) lei ordinária

Comentários:

De acordo com o art. 146 da CF/88, cabe à lei complementar dispor sobre conflitos de competência, em matéria tributária, entre a União, os Estados, o Distrito Federal e os Municípios. Sendo assim, o veículo legislativo adequado para dispor sobre conflitos de competência entre os entes políticos em matéria tributária é a lei complementar.

Gabarito: Letra B

5 - (FGV – OAB – Exame de Ordem Unificado / 2010) Em Direito Tributário, cumpre à lei ordinária:

A) estabelecer a cominação ou dispensa de penalidades para as ações ou omissões contrárias a seus dispositivos.

B) estabelecer a forma e as condições como isenções, incentivos e benefícios fiscais serão concedidos em matéria de ISS.

C) estabelecer normas gerais em matéria tributária, especialmente sobre adequado tratamento tributário ao ato cooperativo praticado pelas sociedades cooperativas.

D) estabelecer normas gerais em matéria tributária, especialmente sobre a definição de tratamento diferenciado e favorecido para as microempresas e empresas de pequeno porte

Comentários:

Vejamos o que nos ensinam os artigos 146 e 156, ambos da CF/88:

Art. 146. Cabe à lei complementar:

I - dispor sobre conflitos de competência, em matéria tributária, entre a União, os Estados, o Distrito Federal e os Municípios;

II - regular as limitações constitucionais ao poder de tributar;

III - estabelecer normas gerais em matéria de legislação tributária, especialmente sobre:

a) definição de tributos e de suas espécies, bem como, em relação aos impostos discriminados nesta Constituição, a dos respectivos fatos geradores, bases de cálculo e contribuintes;

b) obrigação, lançamento, crédito, prescrição e decadência tributários;

c) adequado tratamento tributário ao ato cooperativo praticado pelas sociedades cooperativas.

d) definição de tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte, inclusive regimes especiais ou simplificados no caso do imposto previsto no art. 155, II, das contribuições previstas no art. 195, I e §§ 12 e 13, e da contribuição a que se refere o art. 239. (...)

Art. 156. Compete aos Municípios instituir impostos sobre:

III - serviços de qualquer natureza, não compreendidos no art. 155, II, definidos em lei complementar. (...)

§ 3º Em relação ao imposto previsto no inciso III do caput deste artigo, cabe à lei complementar: (...)

III - regular a forma e as condições como isenções, incentivos e benefícios fiscais serão concedidos e revogados (Grifo nosso)

Por conseguinte, cumpre à lei ordinária estabelecer a cominação ou dispensa de penalidades para as ações ou omissões contrárias a seus dispositivos.

Gabarito: Letra A

6 - (CESPE – OAB – Exame da Ordem / 2008) Assinale a opção correta quanto às limitações constitucionais ao poder de tributar.

A) A lei que modifica o prazo para recolhimento da contribuição social deve obediência ao princípio da anterioridade tributária.

B) A lei tributária meramente interpretativa não é retroativa.

C) O princípio tributário da vedação ao confisco é aplicável apenas aos impostos e às taxas.

D) O imposto sobre grandes fortunas deve ser instituído por lei complementar.

Comentários:

De acordo com o STF, por meio de sua Súmula 669: “Norma legal que altera o prazo de recolhimento da obrigação tributária não se sujeita ao princípio da anterioridade.”

Ademais, segundo o CTN (Art. 106), a lei aplica-se a ato ou fato pretérito:

I - em qualquer caso, quando seja expressamente interpretativa, excluída a aplicação de penalidade à infração dos dispositivos interpretados;

Por fim, segundo o Art. 153 / CF - Compete à União instituir impostos sobre grandes fortunas, nos termos de lei complementar. Desta forma, o imposto sobre grandes fortunas deve ser instituído por lei complementar.

Gabarito: Letra D

_____________________________________

5.1.3. Decretos

Acerca dos decretos, como instrumentos de aplicação da legislação tributária, a figura comumente cobrada em provas da OAB é o decreto legislativo.

Esta figura possui a finalidade, em matéria tributária, de aprovar os tratados internacionais firmados pelo Chefe do Executivo, qual seja, o Presidente da República. Aqui como Chefe do Poder Executivo não cabe falarmos dos Governadores e dos Prefeitos uma vez que ambos não podem firmar, em matéria tributária, tratados internacionais.

5.1.4. Normas Complementares

Acerca do estudo envolvendo as normas complementares à legislação tributária, é importante o estudo do artigo 100 do nosso famigerado CTN:

Art. 100. São normas complementares das leis, dos tratados e das convenções internacionais e dos decretos:

I - os atos normativos expedidos pelas autoridades administrativas;

II - as decisões dos órgãos singulares ou coletivos de jurisdição administrativa, a que a lei atribua eficácia normativa;

III - as práticas reiteradamente observadas pelas autoridades administrativas;

IV - os convênios que entre si celebrem a União, os Estados, o Distrito Federal e os Municípios.

Parágrafo único. A observância das normas referidas neste artigo exclui a imposição de penalidades, a cobrança de juros de mora e a atualização do valor monetário da base de cálculo do tributo.

Dessa forma, são normas complementares das leis, dos tratados e das convenções internacionais e dos decretos (art. 100, CTN):

- Os atos normativos expedidos pelas autoridades administrativas;

- As decisões dos órgãos singulares ou coletivos de jurisdição administrativa, a que a lei atribua eficácia normativa;

- As práticas reiteradamente observadas pelas autoridades administrativas;

- Os convênios que entre si celebrem a União, os Estados, o Distrito Federal e os Municípios.

Caso o conteúdo envolvendo o tema normas complementares, em direito tributário, venha a ser objeto de cobrança em sua prova, certamente restringir-se-á aos incisos do artigo 100 do CTN citados acima. Aqui, diferentemente da maioria dos temas tratados neste curso, cabe o velho “decoreba” pois, se cair na prova, será cópia e cola da lei.

5.1.5. Tratados e Convenções Internacionais e sua aplicabilidade na Legislação Tributária Brasileira

Especificamente sobre o tema “Tratados e Convenções Internacionais” existem diversos pontos envolvendo discussão doutrinária e visões do STF. Entretanto, para fins de prova da OAB e atendo-se à disciplina legislação tributária, vamos voltar nossas atenções às disposições legais do CTN e da Constituição, pois é o que será cobrado em sua prova.

Desta forma, observem o que diz o art. 98 do CTN: “Os tratados e as convenções internacionais revogam ou modificam a legislação tributária interna, e serão observados pela que lhes sobrevenha.”

Isto significa que uma vez celebrado um tratado ou uma convenção internacional que disponham sobre algum tema de natureza tributária, eventual legislação tributária interna sofrerá incidência dos termos constantes neste tratado / convenção internacional.

Como cai na prova?

7 - (CESPE – OAB – Exame da Ordem Unificado / 2010) Suponha que um decreto trate integralmente sobre relações jurídicas pertinentes aos tributos e que uma lei disponha parcialmente sobre tributos. Nessa situação, de acordo com o CTN,

A) nem o decreto nem a lei se inserem no conceito de legislação tributária.

B) o decreto insere-se no conceito de legislação tributária; a lei, não.

C) tanto o decreto quanto a lei se inserem no conceito de legislação tributária.

D) a lei se insere no conceito de legislação tributária; o decreto, não.

Comentários:

Segundo art. 96 do CTN, a expressão "legislação tributária" compreende as leis, os tratados e as convenções internacionais, os decretos e as normas complementares que versem, no todo ou em parte, sobre tributos e relações jurídicas a eles pertinentes. Deste modo, tanto o decreto quanto a lei se inserem no conceito de legislação tributária.

Gabarito: Letra C